主页(http://www.cnwulian.net):智能快递柜研究报告:三大阵营争霸百亿市场!

02

从速递易业务的营收状况来看,公司从2013年的126万猛增至2015年的3.09亿元,2016年上半年的营收虽然增速放缓,实现1.89亿元,但同比增幅仍然高达88.7%。但从成本端来看,其增速更加可观,从2014年的2100万上升到2015年1.05亿。在2016年仅上半年便已超过9000万元。

5.收件人与快递员对付费存抵制,盈利仍是大难题

当然,在满足众多行业痛点的同时,目前的无法盈利状态也说明了智能快递柜企业仍然存在各种这样那样的问题。归结下来主要包括

从统计数据来看,截止至2016年6月底,我国快递柜布置总数量约为9万组,按照年内同等增速,2016年底我国快递柜存量保守估计约为12万组。根据行业统计,每组快递柜约60个箱子,总共720万个快递柜。另外,2016年平均每日快递包裹数约为8700万个,假设所有快递柜每日都被使用一次,也未达到快递业务包裹总量的十分之一,因此的确存在巨大的行业空间和用户数增长的可能性。

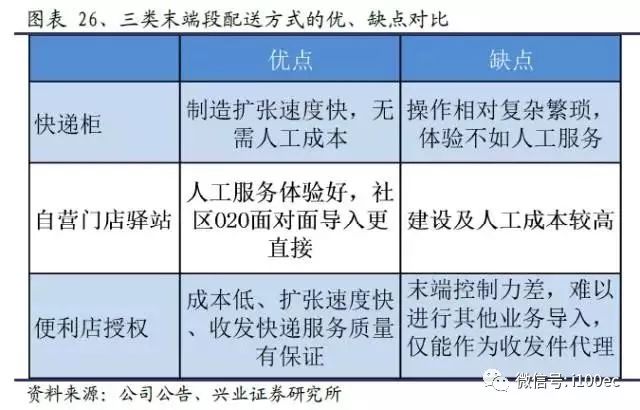

(一)“最后100米”竞争格局:快递柜+门店驿站+社区便利店

1.2017智能快递柜市场将超百亿

收寄件:主要是向快递员及收件人两端同时收取的服务费用。

此次大规模的(投后估值近40亿)A轮融资,将丰巢科技、以及智能快递柜产业再一次推到了投资者的眼前。

收件人习惯了长期的免费快递配送,对额外的快递柜收费心存抵触;而快递员从自身单件1块左右的收入再分出3-4毛给快递柜,也很难持续。

虽然只是崛起于近几年,目前国内智能快递柜项目已经有百十来家,按照各自的背景来划分,已经明显的形成了三大阵营,分别是快递系、电商系以及独立的第三方快递柜企业。

总结到快递柜企业自身,其最直接的问题就是盈利模式。无法挣钱成为目前市场上智能快递柜企业共同面临的一大难题。

按照当前的行业估值,一个是3-4千亿市场的小分支业务,而另一个则直接对接同等规模的3-4千亿市场,在公司眼中孰轻孰重可想而知。

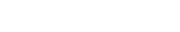

(一)主要业务:收派件业务

1.目的:

从运营模式上,这些快递柜企业之间几乎没有太大的区别,除了之前提到的速递易,格格货栈也是代表中的佼佼者。